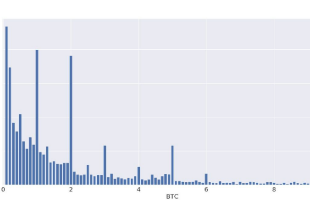

Bitwise于5月24日发布关于交易所虚报比特币现货交易量的报告,报告显示,Bitwise以一周取样来观察交易所的比特币现货交易情况。下图为Coinbase Pro在2019年4月28日至2019年5月5日的交易量占比柱状图:

横轴代表比特币的数量,纵轴代表在总交易量的占比。例如,第一条柱线显示,在2019年4月28日至2019年5月5日期间,Coinbase Pro交易所0至0.1枚比特币的交易量占比为9%。第二条柱线显示,0.1以上至0.2(包含0.2)枚比特币的交易量占比为7%.由图可知,整体呈下降趋势,这意味着小额比特币(即0至2枚)的交易量占比高于大额比特币(即8至10枚)的交易量占比。其中有突出的柱线,例如,1BTC或2BTC较相邻的比特币交易量占比高,这或与用户对整数的偏好有关。综上所述,Coinbase Pro交易所0至0.1枚比特币、0.9至1枚比特币、1.9至2枚比特币、2.9至3枚比特币的交易量占比较高。

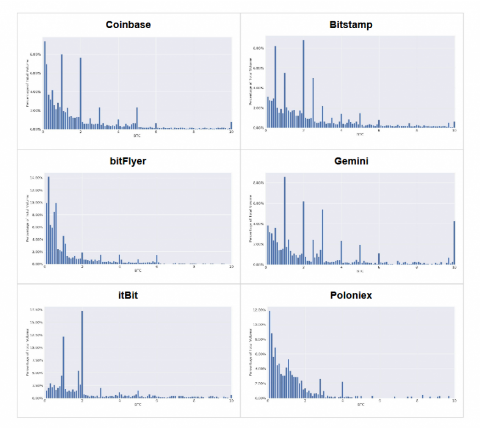

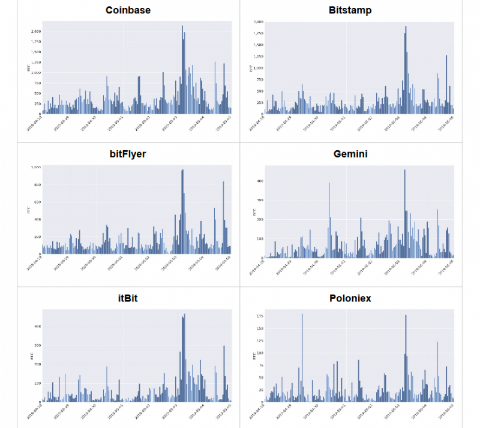

下图为Bitwise对6家获取BitLicense(纽约州金融服务部(NYSDFS)根据为公司设计的法规颁发的用于虚拟货币活动的营业执照。这些规定仅限于涉及纽约或纽约居民的活动。)的加密货币交易所的交易量进行的分析。

从上图可知,柱状图走势与Coinbase Pro的相契合,即随着比特币的交易体量的增长,交易量占比呈下降趋势,其中由于用户对整数的偏好致使整数的比特币的交易量占比突出。

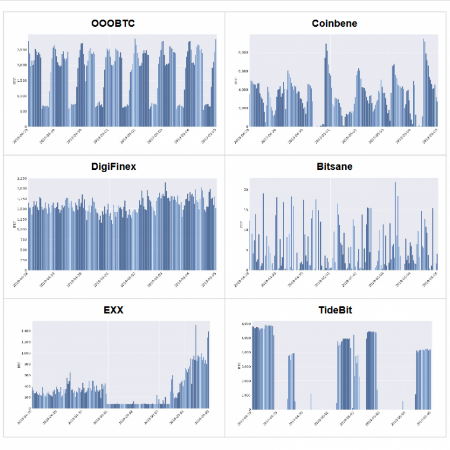

Bitwise对存在公布虚假交易量的加密货币交易所OEX、CoinBene、Bgogo、IDAX、OKEx、TideBit作对比。

由上图可知,交易量占比的走势与上述的呈下降的趋势不同,OEX的交易量占比呈线性上涨趋势;Coinbene满币网呈钟形;Bgogo的交易量占比集中在0至1.6枚比特币之间,其他交易量占比为0;IDAX的交易量占比在0至3枚比特币之间呈钟形,3至4枚比特币之间呈线性下降趋势,4至10枚比特币交易量占比为0;OKEX的交易量占比在1至4枚比特币之间有明显的凸起,随后呈长尾状;TideBit仅在3至8枚比特币之间存在交易量。

没有经济性的原因来解释这些交易量占比怪异的、虚假的、不自然的走势。这种差异并不能归咎于低交易量,相反地,上述的6家加密货币交易所公布的交易量比Coinbase Pro的交易量高很多(Coinbase是6家持牌BitLicense的加密货币交易所中交易量最大的交易所)。我们认为唯一能解释这些怪异的走势就是这些交易所,通过欺诈性增发或诱导交易来虚报交易量。

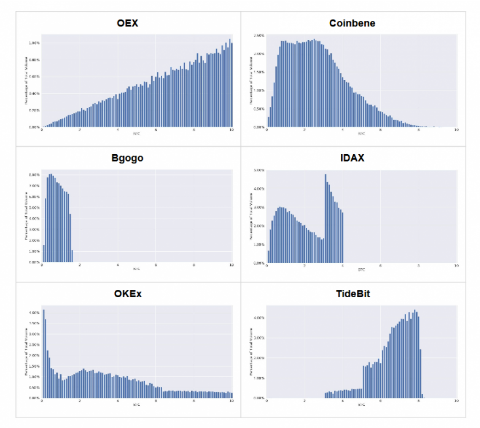

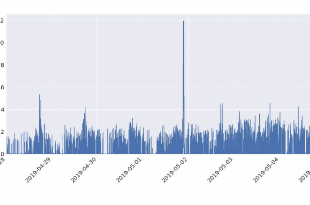

下图为一周内每小时比特币的交易量柱状图,值得注意的是,第一,每天每个小时的交易量都在变化,呈峰谷形式,在一天中最高点与最低点约有10倍的差值。第二,一天中的交易量的峰值和最低值是随机的,无规律可循,例如4月28日的峰值与4月29日的峰值不在一个时间段;第三,在取样的一周内,最高值出现在5月3日,早上4点至7点交易量突出,尤其在4点至5点期间交易超过2000枚比特币,而前一天即5月2日,在一小时内出现过交易量不及100枚比特币的情况。

下图所示的6家获取BitLicense的加密货币交易所的一周内每小时比特币的交易量柱状图,与Coinbase的柱状图相似,每天每个小时的交易量都在变化,都呈峰谷形式,且在5月3日的交易量出现一周内的最高值,早上4点至7点交易量突出。

交易量的峰值存在吻合,说明市场的相关性。当影响市场的因素,例如利好利空消息,可能都会同时影响多家交易所的比特币价格走势。是否通过各家交易所举办活动,或由于交易所之间的套利确保了价格波动时交易量的信息共享。

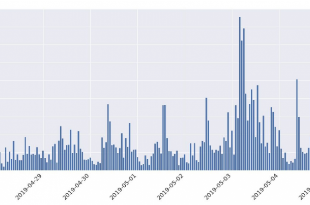

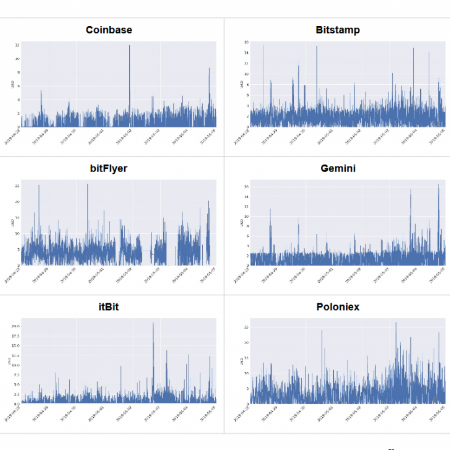

下图为异常的,操纵的加密货币交易量,如图所示,OOOBTC交易所在取样的这一周内,每天的交易量走势都相同,形似塔状;Coinbene满币网的交易量走势形似三角形;Digifinex的每天的每小时的交易量似一面墙,无论市场好什么变动,都不会影响他的交易量;Bitsane的交易量较稀疏,在近乎0交易量和缝制之间震荡;EXX自5月1日至5月3日这段时间内交易量走势平整,无变化;TideBit在4月29日等几天交易量为0,或在一天之内交易量都处于峰值;值得注意的是,这些交易所的交易量在5月3日4点组织7点之间都没有出现过峰值。对比后发现,这些交易所公布的交易量为虚假交易量。

下图为某投资者在Coinbase Pro交易所希望买入比特币的最高价与卖出比特币的最低价的价差,我们称之为“价差图”。在Coinbase Pro交易所中买单和卖单的最小的单价差为0.01美元。Coinbase Pro交易所中的差价随着时间的变化而变化,浮动约在0.01美元和近3美元,有时可能出现突出的差价。例如,5月2日差价最高达12美元,随后回落至正常区间,形成浮动的原因包括价格的波动和交易量的变化。值得注意的是,价差锚定近0。这反映出一个健康的市场,在市场中做市商驱动价差尽可能的低,只要提高他们的报价来应对市场加剧的风险。

6家获取BitLicense的加密货币交易所的价差大体来说都低,小于5美元,时常会有突出的峰值,超过10美元,但都很短暂。

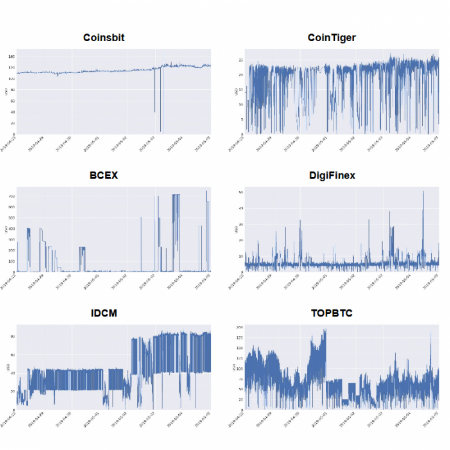

Coinsbit所示的整个星期的价差高达110美元,鉴于交易仅在买入和卖出之间发生,很难想象在Coinsbit发生的交易;CoinTiger币虎的价差在20美元至25美元之间浮动,但偶尔会下降至0至15美元;BCEX的价差较低(少于10美元),但在最后几小时价差达到几百美元,最高逾700美元;Digifinex的价差在4至6美元之间;IDCM的价差不寻常,例如,在4月29日和5月1日,价差在22美元至43美元之间浮动;TOPBTC的价差除了几个较平的阶梯函数变化之外,在5月1日和5月2日之间价差弊端上下浮动。

由上可知,如果交易所存在真正的流动性,上述交易所现实的买入和卖出的价差锚定高额美元量或人为模式浮动是没有经济性的,那么这些价差则是由交易所本身或交易者创建交易机器人来通胀账户的交易量。