岁末年初,不少券商研报对2019年做出了展望。其中,国金证券(7.930,0.09,1.15%)一篇名为《抛弃幻想,面对现实:关于2019 年,有两件大事必须告诉市场》的研究报告尤其引人注目。

这是一篇关于传媒与互联网行业研究报告,主要提出了两点看法:1)互联网流量价格开始下降了;2)传媒娱乐行业没有“反周期性”。态度很是鲜明。

在对视频这一细分领域进行分析的内容中,更是直接亮出“爱奇艺可能在2019年率先出现资金危机”的观点:

资料图

基于各种各样的原因,国内券商在看空A股公司时相当“谨慎”,即便是一些明显存在财务问题的上市公司,旗帜鲜明的“卖出”评级也不多。不过,当研究港股和美股公司时,券商们显然更放的开,给出“卖出”、“减持”评级的比例相对更高。比如,此前就有券商在股价已经大幅下跌之后,仍然大张旗鼓的看空FACEBOOK,给出的目标价较峰值股价腰斩有余。

即便如此,在研报中直接说一家著名的中概股公司在一年内可能“率先出现资金危机”情况也仍然比较罕见。

不过,各大券商研报对爱奇艺的看法也有所分歧。在爱奇艺2018年三季报发布之后,东方证券(8.670,0.00,0.00%)研报认为其“会员增长超预期,垂直业务线表现强劲”;方正证券(7.370,0.32,4.54%)(维权)研报则认为“广告业务短期承压,订阅用户数增长强劲,多元变现模式初具成效”。

国金证券研报内容或许有一定的道理,但爱艺奇2019年真的会出现资金危机吗?

“爱奇艺可能在2019 年率先出现资金危机”?

国金证券在研报中指出,“三大视频网站血战,爱奇艺可能在2019年率先出现资金危机。从下图我们可以看到爱奇艺从2015年开始,现金流缺口(经营性现金流+投资性现金流)不断扩大,2017年为负66.5亿元。过去3年半,爱奇艺累计融资389亿元,平均每年融资111亿元,远高于奈飞(过去8年平均融资10.8亿美金)。我们预计爱奇艺2018年的现金流缺口增速为50%,达到99.8亿元。爱奇艺不披露季度现金流量表,但是我们根据资产负债表测算,2018年三季度现金流缺口为39亿元,剔除掉投资天象互娱支付的现金(我们估算约10.6亿元),剩余的现金流缺口为28.4亿元。”

“假设2019年现金流缺口不增长的情况下,爱奇艺账上的现金只够烧4个季度,实际上在3个季度内就需要启动新一轮的融资,而且每年融资额要保持100亿元左右的规模。参考奈飞的融资方式,爱奇艺发债融资的可能性比较大,如果百度支持力度不及预期,爱奇艺可能面临重大的资金危机。此外,爱奇艺的广告收入在2018年Q3首次出现同比和环比的负增长。视频网站的竞争格局可能会在2019年底发生翻天覆地的变化。”

近年来视频网站行业的竞争格局出现了怎样的变化?未来谁会在竞争中脱颖而出?

三强争霸:背靠BAT的爱奇艺、优酷、腾讯视频

经过十多年的发展,中国视频网站行业大致经历了商业模式探索、烧钱大战、版权大战、体系竞争等四大发展阶段。

在优酷、土豆、乐视、搜狐视频等早期主要玩家发展多年之后,2010年,优酷和乐视网(2.850,-0.13,-4.36%)分别在美股和A股上市,也是这一年,百度宣布投资组建独立高清正版视频网站奇艺。2011年,腾讯视频上线。

2011年至2013年,行业首轮版权战开启,版权价格攀升,加速洗牌,大量中小视频网站倒闭。较高的流量和内容成本,巨头间的激烈竞争,视频网站普遍亏损严重,能够拥有雄厚持久的资金支持成为活下去的关键,龙头视频网站开始合并。

2012年,优酷和土豆合并。2013年,百度收购PPS视频业务全部股份,并将PPS视频业务与爱奇艺进行合并。2015年,阿里巴巴宣布收购优酷土豆。2016年,优酷土豆完成私有化。

多年竞争之后,从目前的市场份额看,背靠BAT的爱奇艺、优酷土豆、腾讯视频形成三足鼎立之势,处于第一梯队。搜狐视频以及后来加入竞争的芒果TV、哔哩哔哩等处于第二梯队。

根据wind数据,从移动APP月活跃用户数来看,位于第一梯队的爱奇艺、优酷和腾讯视频正在拉开与第二梯队其他平台的差距。统计数据显示,截止2018年11月,爱奇艺、优酷和腾讯视频移动APP月活跃用户数均超过了4亿人,其中爱奇艺月活跃用户数最多。

资料图

纵观整个视频网站的发展路径,可以说是“生命不息,烧钱不止”。如何实现盈利?怎样获得足够的资本支撑以活得更久?仍是当下各大视频网站面临的主要问题。

而三大视频网站之间的竞争,在某种程度上其实是百度、腾讯及阿里三大互联网巨头之间的角逐。与其他两大巨头相比,百度可以给爱艺奇带来多少流量?愿意为爱奇艺烧多少钱?

会员服务收入增加,监管趋严广告收入下滑

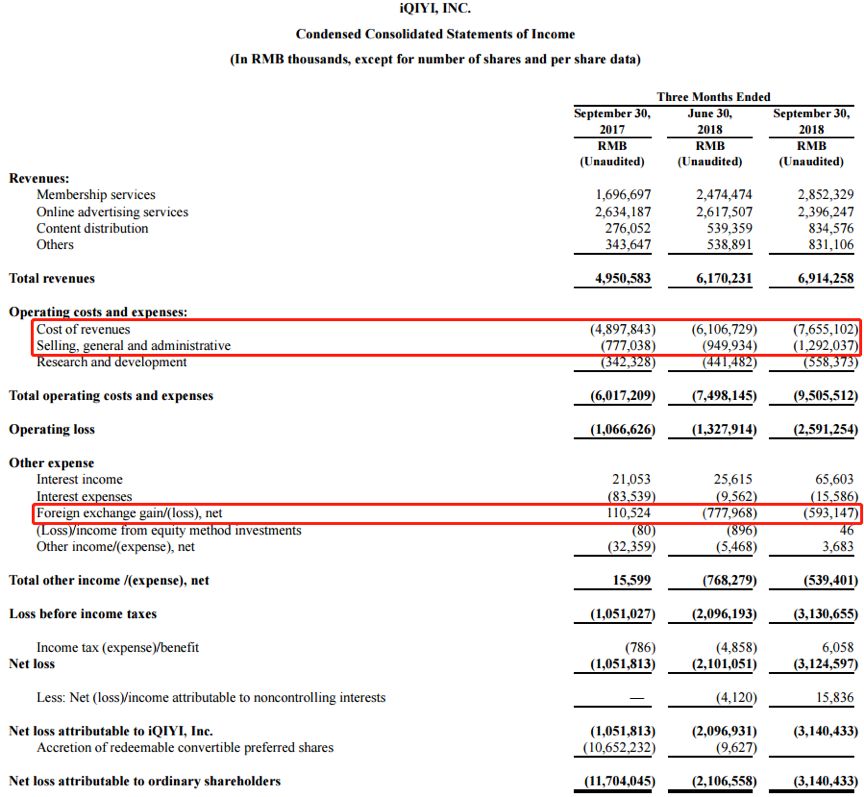

财报显示,2018年第三季度,爱奇艺营收69.14 亿元,同比增加39.67%,环比增加12.06%;亏损约31.25 亿元,亏损同比及环比均有所扩大。

从收入端来看,主要包括在线广告服务、会员服务、内容发布及其他业务。以下为根据公开数据整理的公司2018年第三季度收入结构:

资料图

公司会员服务收入同比增长78%至28.52亿元,占营收的41.25%,成为公司最重要的收入来源。公开数据显示,截至2018年9月30日,公司共拥有订阅用户8070万,环比二季度新增订阅会员1360万,较2017年三季度增加89%。

不过,公司主要的广告服务收入出现了下滑。2018年第三季度,公司在线广告服务收入23.96亿元,同比下滑4%。

根据爱奇艺18Q3 财报电话会议,公司广告业务收入下滑主要由于:1)世界杯的影响,导致部分广告主将更多预算投向电视。2)近期国家出台相关管制措施,平台主动清理劣质广告投放商,使得SME 投放广告金额出现下降。且由于国内游戏审批的冻结,游戏广告投放也有所减少;3)受到整体宏观经济的影响。

另外,公司目前占比较小的内容发布及其他业务收入明显增加,其他收入增长主要受益于2018年7月收购的手机游戏公司天象互动的整合。

资料图

从成本端来看,主要为自制及版权摊销的内容成本。2018Q3 公司营业成本76.55亿元,其中内容成本60亿元,占营收的比重达87%,较2017年同期增长66%。

公司费用支出也有所增加。销售和管理费用约12.92亿元,较2017年同期增加66%。公开资料显示,这主要系爱奇艺渠道合作和内容推广增多,使得相关营销支出增加,且收购天象互动也导致股票补偿费用增加。另外,公司确认了5.93亿元的汇兑损失。

不过,部分券商研报认为在“限酬令”颁布、三大视频网站六家影视公司联合抑片酬的行业背景下,爱奇艺的内容采购及自制成本有望逐步得到控制。

2018年6月中宣部、文化旅游局等部门下发通知,限制天价片酬现象,要求每部电影、电视剧、网络视听节目全部演员、嘉宾的总片酬不得超过制作总成本的40%,主要演员片酬不得超过总片酬的70%。

2018年8月,爱奇艺、优酷、腾讯视频三家视频网站以及正午阳光、华策影视、柠萌影业、慈文传媒、耀客传媒、新丽传媒刘佳影视公司联手发布《关于抑制不合理片酬,抵制行业不正之风的联合声明》,从即日起严格执行上述规定;三家视频网站和六大影视制作公司同时对不合理的演员片酬进行控制,其采购或制作的所有影视剧中,单个演员的单集片酬(含税)不得超过100万元人民币,其总片酬(含税)最高不得超过5000万元人民币。

在营收放缓,成本相对刚性的背景下,各大视频网站的财务压力明显增大。同时,视频网站本身的战略地位也使得市场的竞争烈度短期看不到减弱的趋势,整个行业犹如走入了囚徒困境。未来将会如何演绎,我们且行且看。