国发股份成立于1993年,如今距上市已有18年之久。是一家主营医药制造和医药流通、医疗技术服务、体外诊断及司法鉴定的上市公司。主营医药产品批发业务及连锁零售。是一家具有悠久历史的,颇具底蕴的生物医药领域的上市公司,近年动作频频,目前战略调整颇有成效。

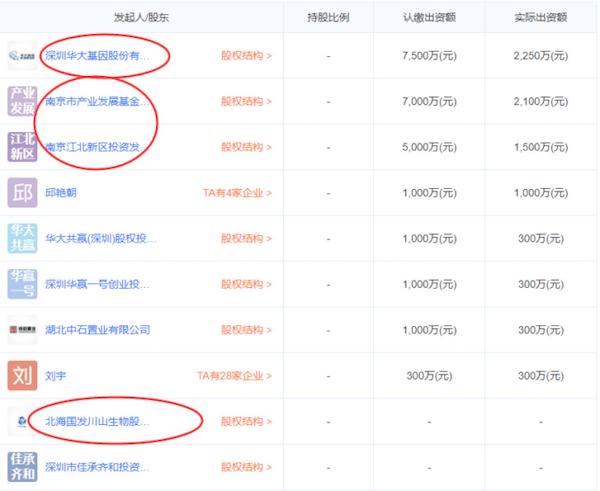

2016年,经多方协作,国发股份与南京地方政府经济发展机构,南京市产业发展基金有限公司、南京江北新区投资发展有限公司共建了合伙企业——南京华大共赢一号创业投资企业(有限合伙)。共建成员还包含了全球体外诊断龙头,同时也是国内最大的测序服务机构华大基因。

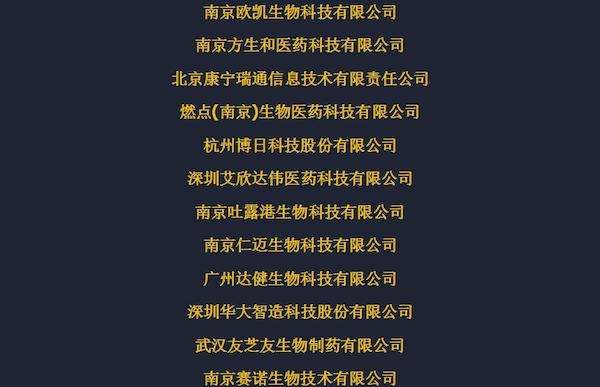

2017年6月19日,北海国发海洋生物产业股份有限公司在召开董事会会议上,通过了《关于拟投资入伙深圳华大共赢一号创业投资企业(有限合伙)的议案》,同意公司使用自有资金人民币1亿元认缴深圳华大共赢一号创业投资企业(有限合伙)20%的基金份额。协议要求认缴出资分三期缴款,目前其中第一期缴款3000万元,已于2018年2月6日到位;第二期缴付期限为2018年07月31日,缴款4,000万元;第三期缴付期限为2019年1月31日,缴款3,000万元。目前资金全部到位,该创投资金已经开始于资本市场四处出击,并且成果颇丰。在一级市场上投资12家企业,其中已经有两家企业目前正在冲刺IPO。

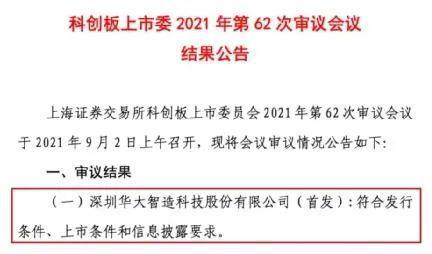

9月2日,深圳华大智造科技股份有限公司(简称“华大智造”)首发上市申请获科创板上市委审批通过,一旦上市,将有望冲击基因测序设备第一股。有望实现基因测序设备领域的国内空白。

华大智造是从华大集团剥离出来的,是基于华大集团2013年收购的美国CG公司的技术基础打造的拥有自主知识产权的基因测序企业,从设计源头上降低了成本。2016年,华大智造成立,此后专注于生命科学与生物技术领域,以仪器设备、试剂耗材等产品研发、生产和销售为主要业务。简单的说,就是为精准医疗、精准农业和精准健康等行业提供实时的、全景的、全生命周期的生命数字化设备和系统解决方案。目前已经是国内基因测序行业的龙头企业,是基因测序设备上游的独角兽。以2019年为例。全球测序行业上游市场Fisher相关业务收入为30.68亿美元,市场占有率约为74.1%;Thermo Fisher 相关业务收入为5.63亿美元,市场占有率约为13.6%;其他的公司包括华大智造在内,共同占据约12.3%的市场份额。

而2019年华大智造业务收入1.45亿美元,占全球测序行业上游市场份额约3.5%,稳居国内第一。

华大智造此次IPO共有东方证券、金石投资、国泰君安、松禾资本近30家机构参与。可见其前景。

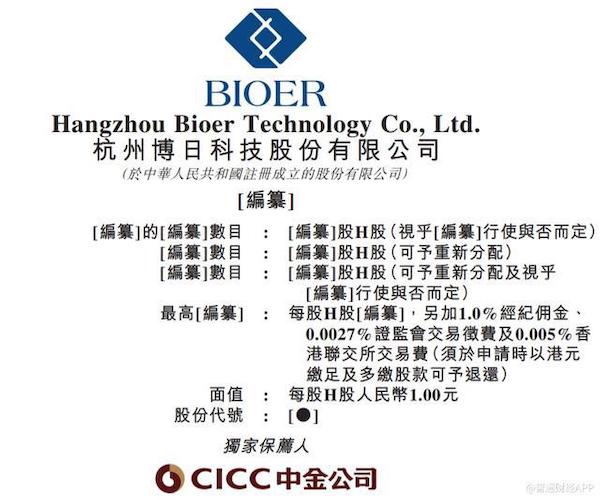

另一家公司,杭州博日科技日前也递表港交所主板,以中金公司为独家保荐人,申请IPO上市。

该公司同样不可小觑,公司是中国PCR设备市场中的开拓者,并在行业内占据领先地位。根据灼识咨询报告,公司是中国首批获得两类PCR产品、一台基因扩增仪及一台荧光定量PCR设备註册证书的公司之一。据同一份报告,2020年公司的国内销量以18.5%的市占率,位居中国PCR设备市场的第三位,尤其是海外销量,在中国出口的PCR设备公司中排名第一。优势巨大。

该公司的产品组合,战略性地覆盖了仪器、试剂及耗材等PCR产品的全产业价值链。产品大部分销售予经销商,少部分直接销售给畜牧业企业、OEM客户、医院、独立临床实验室等终端客户。

2018年-2020年,博日科技分别实现营收7085.9万、14432.3万、123369万,净利润分别为277.2万、3014.2万、21742.8万。同比增长621.35%。而这一业绩快速上升的趋势并未停止,2021年一季度,博日实现营收54267万,净利润26440万。仅前三月,就超过去年全年。

国发股份在投资领域硕果累累,在并购路上也不甘落后。2021年1月份,国发股份以4.17元/股定增47,370,158股及支付现金,购买了高盛生物99.9779%股份。实现了公司资产版图扩大。

高盛系一家DNA检测综合解决方案提供商,主要从事DNA提取,DNA检测仪器设备,试剂耗材等业务和服务。也是通过此次收购,国发成功进入了分子诊断及司法鉴定业务领域,完成了布局。

随着投资和并购等两个领域投入逐渐结出果实,国发估值去年至今也是节节攀升。未来随着华大智造和博日科技的上市,以及更多投资领域的果实成熟,国发股份将被赋予新的动力与活力。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。